即將到來的2019年,A股市場將如何演繹?投資者又將面臨怎樣的投資機遇?通過梳理中金公司(港股03908)、申萬宏源(港股00218)證券、華泰證券、西南證券、廣發(fā)證券(港股01776)、興業(yè)證券、招商證券(港股06099)、中信證券(港股06030)、中原證券、華創(chuàng)證券、東方證券(港股03958)、天風證券等券商先后發(fā)布的2019年投資策略報告,從中尋找他們對2019年市場運行情況、投資主線、個股甄選的看法,以期為投資者們發(fā)掘新的投資思路。

機構發(fā)聲看好A股2019

后市大概率顯現(xiàn)反轉行情

隨著2018年接近尾聲,日前各大研究機構的投資策略報告逐漸出爐,展望2019年A股市場的走勢為各方所關注。

從明年的A股市場趨勢來看,申萬宏源證券表示,2019年是市場快速回落之后一個“磨底年”,結構性機會相比2018年會有所增加。“政策底”支撐風險偏好是2019年3月份前的主要矛盾,之后主要矛盾將重回基本面趨勢。

中信證券認為,A股在2019年將迎來未來3年至5年復興牛的起點。在盈利、政策和流動性影響下,預計大盤明年一季度盤整,二季度開始逐漸進入盈利和估值修復共振的上行階段。

受增長繼續(xù)下行、政策逐步托底等基本面與政策交互演變的影響,中金公司表示,從當前到2019年年底,A股市場可能會經(jīng)歷風險繼續(xù)釋放與機會顯現(xiàn)的階段,時機把握較為關鍵。A股整體估值已偏低,隨著市場利率回落,估值擴張基礎已初步具備,未來有待增長預期的企穩(wěn)及改革挖潛力、提效率、增活力的實現(xiàn)。另外,外資等長線資金、地產(chǎn)資金可能流入會支持A股流動性改善。

西南證券表示,2019年宏觀經(jīng)濟上半年持續(xù)下行,下半年有望筑底;市場供需格局、政策實施效果、國際戰(zhàn)略變局三大因素將成為影響2019年市場推進的關鍵因素;創(chuàng)業(yè)板指有望呈現(xiàn)震蕩向上格局,上證指數(shù)則相對創(chuàng)業(yè)板指較弱,呈現(xiàn)箱體震蕩格局。2019年上證指數(shù)有望達到3200點,創(chuàng)業(yè)板指有望回歸1700點。

“我國在2019年經(jīng)濟轉型還會繼續(xù)推進,新興產(chǎn)業(yè)還會得到長足的發(fā)展。從市場的大勢來看,2019年將會出現(xiàn)修復上漲,上漲的第一目標位是重新站上3000點整數(shù)關口,第二目標位再度實現(xiàn)“千點大反彈”,也就是收復3500點左右的失地,2019年將是一輪慢牛長牛行情的起點”。前海開源基金首席經(jīng)濟學家楊德龍表示。

2019年市場波動將小于2018年,投資機會將更多。星石投資副總經(jīng)理易爰言指出,當前國內貨幣政策方面也呈現(xiàn)邊際寬松,市場利率有所回落,例如十年期國債利率已經(jīng)從年初的3.9%降至目前的3.28%;而從外部環(huán)境來看,目前全球流動性收緊的進程低于預期,人民幣匯率的壓力也有所緩釋,利率還有進一步下降的空間。此外,人才紅利、技術進步等“慢變量”更為重要,符合經(jīng)濟發(fā)展方向的價值成長公司將優(yōu)先受益于結構性改善。因此,不管是從經(jīng)濟內在轉型的需求來看,還是從外部壓力的方向來看,產(chǎn)業(yè)升級都是未來的確定性方向,看好2019年價值成長股的結構性行情演繹。

從市場資金的角度來看,康莊資本董事長常士杉表示,從流入資金來看,海外資金2019年可能會帶來8000億元增量,其中MSCI可能帶來4600億元,滬倫通可能也會帶來2500億元以上。而養(yǎng)老金、險資、公私募基金、上市公司回購合計增量約在6100億元至8600億元,此外個人投資者也會帶來一定的增量資金。從資金流出看,IPO、再融資和解禁股合計約在9100億元至9200億元,總體而言,2019年A股市場凈流入資金或在7000億元以上,只要個股足夠便宜和有投資價值,就有望受到追捧,大批優(yōu)質公司長期仍將走出長牛行情。

綜合來看,業(yè)內人士指出,2019年大概率將會顯現(xiàn)反轉行情,市場波動將小于2018年,優(yōu)質公司有望再度引發(fā)市場追捧。(吳珊 徐一鳴)

233篇2019年行業(yè)策略報告出爐

醫(yī)藥等三行業(yè)最受關注潛力足

數(shù)據(jù)不完全統(tǒng)計,近期共有包括申萬宏源、招商證券 、華創(chuàng)證券、西南證券、華泰證券等在內的24家券商發(fā)布了233篇2019年行業(yè)投資策略報告,其中醫(yī)藥生物、文化傳媒、銀行等三大行業(yè)最受券商青睞,相關研報數(shù)量均達到10篇以上,分別為13篇、13篇、11篇。此外,食品飲料、建筑材料、機械設備、化工、房地產(chǎn)等行業(yè)也均受到券商集中關注,涉及研報數(shù)量均為10篇。

醫(yī)藥生物方面,綜合多家券商觀點發(fā)現(xiàn),創(chuàng)新與變革是2019年行業(yè)發(fā)展主線。

其中,招商證券指出,2019年,醫(yī)藥行業(yè)面臨新的變局,新醫(yī)保局的控費政策可能給醫(yī)保支付的藥品、器械、耗材帶來前所未見的挑戰(zhàn)和機遇。具體看好創(chuàng)新藥與創(chuàng)新器械、零售藥店、血液制品、CRO行業(yè)、疫苗等子行業(yè)。

國海證券則表示,醫(yī)藥行業(yè)創(chuàng)新迎來收獲期,兌現(xiàn)價值,贏在未來。從帶量采購試點開始,醫(yī)保對行業(yè)政策影響將更趨深化,不確定因素增加,但對創(chuàng)新支持的方向不變,未來創(chuàng)新藥和仿制藥的投資回報將顯著分化,從產(chǎn)業(yè)到資本市場將更加重視創(chuàng)新藥對企業(yè)的價值。2018年已有吡咯替尼、安羅替尼、四價流感疫苗等多個國產(chǎn)重磅品種獲批,2019年將進入銷售兌現(xiàn)階段,對于創(chuàng)新藥的價值評估,而企業(yè)創(chuàng)新研發(fā)投入的價值度量有望逐步清晰。

文化傳媒方面,券商綜合認為,在政策不斷規(guī)范的作用下,文化傳媒行業(yè)整體結構將繼續(xù)優(yōu)化。

其中,廣發(fā)證券對各細分領域分析指出,游戲方面,低估值構筑安全邊際,靜待版號恢復。今年因監(jiān)管趨嚴和創(chuàng)新瓶頸,游戲板塊整體跌幅較大。對照海外游戲公司,A股龍頭公司或已超跌,短期可跟蹤版號政策,長期關注出海新增量;影視方面,監(jiān)管重塑競爭價值鏈,成本下降或者利于平臺方。今年以來在片酬、稅收等方面監(jiān)管趨嚴后,小公司抗風險能力更弱,龍頭估值則產(chǎn)生溢價。這一輪監(jiān)管效果仍需要時間傳導驗證,要素成本總體下降,但下游平臺方在產(chǎn)業(yè)鏈的參與度與定價權均有望持續(xù)增強;圖書和版權方面,民營出版進入新階段,版權正版化加速。教育出版估值處于底部,后續(xù)增長主要系在校學生數(shù)回暖和紙價上行驅動漲價。而紙質圖書全球性回暖,稀缺和頭部版權公司(圖片、圖書IP等)均有望受益于正版化進程。

銀行方面,券商觀點主要認為2019年銀行業(yè)營收和凈利潤增速均將保持平穩(wěn)或有所放緩,應具體關注個股分化行情。

申萬宏源證券表示,預計2019年上市銀行資產(chǎn)質量整體承壓但風險可控,個股之間將明顯分化。盡管不良、息差等基本面指標趨弱,但依然不改全行業(yè)利潤整體增長趨勢,且在資本壓力下四大行需維持較快利潤增速,錨定全行業(yè)業(yè)績增速中樞,疊加托底政策效果逐步顯現(xiàn),依然看好2019年銀行板塊的確定性價值。當前銀行整體市凈率僅0.77倍,維持“龍頭搭臺、拐點唱戲”的選股策略,重申“財務余量”的輔助維度,拐點首選上海銀行、平安銀行、常熟銀行;龍頭銀行推薦招商銀行(港股03968)、農業(yè)銀行(港股01288)、建設銀行(港股00939)和寧波銀行等。

安信證券則提出,2019年銀行板塊股價或呈現(xiàn)“先淡后濃”格局。2019年上半年是預期不明朗的“驗證階段”,從宏觀經(jīng)濟表現(xiàn),到支持民企的政策成效,再到銀行微觀的不良演化均存在不確定性,銀行股的表現(xiàn)可能傾向于“隨波逐流”。對2019年下半年的板塊行情比上半年更加樂觀些,主要邏輯在于不確定性降低,在此前提下,銀行業(yè)績相對穩(wěn)健、外資較為偏好等存量邏輯可能占據(jù)主導。重點推薦:平安銀行、工商銀行(港股01398)。(王 珂)

A股整體估值處于歷史底部

110只潛力股受到逾5家券商機構聯(lián)袂推薦

2018年收官在即,全年A股調整力度超出市場預期,年內滬指累計跌幅逾20%,截至上周五,最新動態(tài)市盈率為13.62倍,當前A股估值處于歷史底部區(qū)域,具有較高的吸引力。展望2019年,機構普遍預計明年以結構性行情為主,價值成長股為代表的中小創(chuàng)品種以及績優(yōu)藍籌股受到機構投資者的一致追捧,尤其是具有業(yè)績支撐的績優(yōu)龍頭股投資機會受認可度較高。

數(shù)據(jù)統(tǒng)計發(fā)現(xiàn),近30日內,有924只個股獲得券商機構給予“買入”或“增持”等看好評級,其中,機構看好評級家數(shù)達到或超過5家的個股共有110只,中小創(chuàng)個股數(shù)量達50只,占比逾四成;滬市個股數(shù)量有50只,深市主板個股有10只。具體來看,中國國旅(16家)、顧家家居(16家)、永輝超市(15家)、萬達電影(15家)和樂普醫(yī)療(15家)等5只個股近期機構看好評級家數(shù)均在15家及以上,上汽集團(14家)、華東醫(yī)藥(12家)、國電南瑞(11家)、烽火通信(11家)、中國建筑(11家)、家家悅(11家)、格力電器(11家)、比亞迪(11家)、首旅酒店(10家)、美年健康(10家)和銀輪股份(10家)等個股也均受到10家及以上機構聯(lián)袂推薦,另外,包括瀚藍環(huán)境、錦江股份、廣汽集團(港股02238)、萬科A、華測檢測、寧德時代、保利地產(chǎn)、貴州茅臺等在內的94只個股也被機構集中推薦,機構看好評級家數(shù)均逾5家。

良好的業(yè)績表現(xiàn)或成為券商機構對上述標的看好后市機會的重要原因。統(tǒng)計顯示,上述110家公司中,今年前三季度凈利潤實現(xiàn)同比增長的公司達到95家,占比86.36%。其中,華電國際、青松股份、中南建設、華魯恒升、中航沈飛、新奧股份、科倫藥業(yè)、恒立液壓、中科曙光、國禎環(huán)保、招商蛇口、巨化股份等12家公司今年三季報凈利潤均實現(xiàn)同比增長超100%,上述公司大部分都是中小創(chuàng)公司以及績優(yōu)藍籌公司,顯示出較高的成長能力。

此外,年報業(yè)績預告方面,上述110家公司中,已有36家公司率先披露年報業(yè)績預告,業(yè)績預喜公司家數(shù)達32家,占比逾九成。其中,青松股份(339.86%)、恩捷股份(238.56%)、歐菲科技(150%)和光華科技(110%)等4家公司均預計2018年全年凈利潤同比翻番,科倫藥業(yè)、邁瑞醫(yī)療、美年健康、中南建設、巨化股份、華帝股份、金風科技(港股02208)等公司2018年全年凈利潤均有望實現(xiàn)同比增長達到或超過50%。

對于青松股份,公司合成樟腦產(chǎn)量連續(xù)多年位居全國第一,同時也是全球最大的合成樟腦生產(chǎn)商。隨著公司產(chǎn)銷規(guī)模的不斷擴大,公司在松節(jié)油深加工行業(yè)的行業(yè)地位將日益穩(wěn)固和提高,公司的市場競爭優(yōu)勢將會進一步凸顯出來,公司的原材料控制能力和市場定價主動權將進一步得到提升。公司預計2018年全年歸屬于上市公司股東的凈利潤與上年同期相比變動值為:30200萬元至32200萬元,與上年同期相比變動幅度:318.75%至339.86%。業(yè)績變動原因:主要系公司產(chǎn)品銷售價格與上年同期相比大幅上漲,銷售收入大幅提高,毛利率增加,從而實現(xiàn)凈利潤大幅增長。

對于該股的后市機會,近30日內獲得6家券商機構給予“買入”或“增持”等看好評級,其中,國海證券表示,合成樟腦行業(yè)目前處于高景氣度,公司2018年前三季度盈利大幅度增長,預計隨著合成樟腦、冰片的價格持續(xù)在高位,以及公司新項目的逐步達產(chǎn)釋放,公司盈利將持續(xù)增長。出于財務審慎的原則,暫不考慮收購諾斯貝爾對公司業(yè)績的影響,預計公司2018年-2020年每股收益分別為1.05元、1.33元和1.64元,對應當前股價的估值分別為11.58倍、9.12倍和7.40倍,維持“買入”評級。

估值方面,上述110只個股中,有47只個股最新動態(tài)市盈率低于20倍,占比逾四成。其中,包括南鋼股份(3.33倍)、寶鋼股份(6.63倍)、萬華化學(6.91倍)、華魯恒升(7.23倍)、中國建筑(7.24倍)和上汽集團(7.71倍)等在內的15只個股最新動態(tài)市盈率均不足10倍,具有較高的安全邊際和投資潛力,估值優(yōu)勢較為明顯。

綜合來看,市場人士普遍認為,經(jīng)濟增速放緩資本市場政策轉暖,2018年年底一系列政策將會為2019年的資本市場帶來新投資者、新市場、新工具和新制度,這些制度有利于疏導資金流入資本市場,同時有利于市場風險偏好的提升。根據(jù)歷史經(jīng)驗和邏輯推理,政策確定性、空間確定性取代業(yè)績確定性成為投資的重要理由,以TMT行業(yè)為代表的偏中小盤風格有望占優(yōu),同時預期政策放松的地產(chǎn)和基建也有望表現(xiàn)較好。如果社融增速大幅回升會終結這種風格,市場將會重新回到業(yè)績驅動的邏輯,利好周期、消費等領域績優(yōu)龍頭標的。

機構發(fā)聲看好A股2019

后市大概率顯現(xiàn)反轉行情

隨著2018年接近尾聲,日前各大研究機構的投資策略報告逐漸出爐,展望2019年A股市場的走勢為各方所關注。

從明年的A股市場趨勢來看,申萬宏源證券表示,2019年是市場快速回落之后一個“磨底年”,結構性機會相比2018年會有所增加。“政策底”支撐風險偏好是2019年3月份前的主要矛盾,之后主要矛盾將重回基本面趨勢。

中信證券認為,A股在2019年將迎來未來3年至5年復興牛的起點。在盈利、政策和流動性影響下,預計大盤明年一季度盤整,二季度開始逐漸進入盈利和估值修復共振的上行階段。

受增長繼續(xù)下行、政策逐步托底等基本面與政策交互演變的影響,中金公司表示,從當前到2019年年底,A股市場可能會經(jīng)歷風險繼續(xù)釋放與機會顯現(xiàn)的階段,時機把握較為關鍵。A股整體估值已偏低,隨著市場利率回落,估值擴張基礎已初步具備,未來有待增長預期的企穩(wěn)及改革挖潛力、提效率、增活力的實現(xiàn)。另外,外資等長線資金、地產(chǎn)資金可能流入會支持A股流動性改善。

西南證券表示,2019年宏觀經(jīng)濟上半年持續(xù)下行,下半年有望筑底;市場供需格局、政策實施效果、國際戰(zhàn)略變局三大因素將成為影響2019年市場推進的關鍵因素;創(chuàng)業(yè)板指有望呈現(xiàn)震蕩向上格局,上證指數(shù)則相對創(chuàng)業(yè)板指較弱,呈現(xiàn)箱體震蕩格局。2019年上證指數(shù)有望達到3200點,創(chuàng)業(yè)板指有望回歸1700點。

“我國在2019年經(jīng)濟轉型還會繼續(xù)推進,新興產(chǎn)業(yè)還會得到長足的發(fā)展。從市場的大勢來看,2019年將會出現(xiàn)修復上漲,上漲的第一目標位是重新站上3000點整數(shù)關口,第二目標位再度實現(xiàn)“千點大反彈”,也就是收復3500點左右的失地,2019年將是一輪慢牛長牛行情的起點”。前海開源基金首席經(jīng)濟學家楊德龍表示。

2019年市場波動將小于2018年,投資機會將更多。星石投資副總經(jīng)理易爰言指出,當前國內貨幣政策方面也呈現(xiàn)邊際寬松,市場利率有所回落,例如十年期國債利率已經(jīng)從年初的3.9%降至目前的3.28%;而從外部環(huán)境來看,目前全球流動性收緊的進程低于預期,人民幣匯率的壓力也有所緩釋,利率還有進一步下降的空間。此外,人才紅利、技術進步等“慢變量”更為重要,符合經(jīng)濟發(fā)展方向的價值成長公司將優(yōu)先受益于結構性改善。因此,不管是從經(jīng)濟內在轉型的需求來看,還是從外部壓力的方向來看,產(chǎn)業(yè)升級都是未來的確定性方向,看好2019年價值成長股的結構性行情演繹。

從市場資金的角度來看,康莊資本董事長常士杉表示,從流入資金來看,海外資金2019年可能會帶來8000億元增量,其中MSCI可能帶來4600億元,滬倫通可能也會帶來2500億元以上。而養(yǎng)老金、險資、公私募基金、上市公司回購合計增量約在6100億元至8600億元,此外個人投資者也會帶來一定的增量資金。從資金流出看,IPO、再融資和解禁股合計約在9100億元至9200億元,總體而言,2019年A股市場凈流入資金或在7000億元以上,只要個股足夠便宜和有投資價值,就有望受到追捧,大批優(yōu)質公司長期仍將走出長牛行情。

綜合來看,業(yè)內人士指出,2019年大概率將會顯現(xiàn)反轉行情,市場波動將小于2018年,優(yōu)質公司有望再度引發(fā)市場追捧。(吳珊 徐一鳴)

233篇2019年行業(yè)策略報告出爐

醫(yī)藥等三行業(yè)最受關注潛力足

數(shù)據(jù)不完全統(tǒng)計,近期共有包括申萬宏源、招商證券 、華創(chuàng)證券、西南證券、華泰證券等在內的24家券商發(fā)布了233篇2019年行業(yè)投資策略報告,其中醫(yī)藥生物、文化傳媒、銀行等三大行業(yè)最受券商青睞,相關研報數(shù)量均達到10篇以上,分別為13篇、13篇、11篇。此外,食品飲料、建筑材料、機械設備、化工、房地產(chǎn)等行業(yè)也均受到券商集中關注,涉及研報數(shù)量均為10篇。

醫(yī)藥生物方面,綜合多家券商觀點發(fā)現(xiàn),創(chuàng)新與變革是2019年行業(yè)發(fā)展主線。

其中,招商證券指出,2019年,醫(yī)藥行業(yè)面臨新的變局,新醫(yī)保局的控費政策可能給醫(yī)保支付的藥品、器械、耗材帶來前所未見的挑戰(zhàn)和機遇。具體看好創(chuàng)新藥與創(chuàng)新器械、零售藥店、血液制品、CRO行業(yè)、疫苗等子行業(yè)。

國海證券則表示,醫(yī)藥行業(yè)創(chuàng)新迎來收獲期,兌現(xiàn)價值,贏在未來。從帶量采購試點開始,醫(yī)保對行業(yè)政策影響將更趨深化,不確定因素增加,但對創(chuàng)新支持的方向不變,未來創(chuàng)新藥和仿制藥的投資回報將顯著分化,從產(chǎn)業(yè)到資本市場將更加重視創(chuàng)新藥對企業(yè)的價值。2018年已有吡咯替尼、安羅替尼、四價流感疫苗等多個國產(chǎn)重磅品種獲批,2019年將進入銷售兌現(xiàn)階段,對于創(chuàng)新藥的價值評估,而企業(yè)創(chuàng)新研發(fā)投入的價值度量有望逐步清晰。

文化傳媒方面,券商綜合認為,在政策不斷規(guī)范的作用下,文化傳媒行業(yè)整體結構將繼續(xù)優(yōu)化。

其中,廣發(fā)證券對各細分領域分析指出,游戲方面,低估值構筑安全邊際,靜待版號恢復。今年因監(jiān)管趨嚴和創(chuàng)新瓶頸,游戲板塊整體跌幅較大。對照海外游戲公司,A股龍頭公司或已超跌,短期可跟蹤版號政策,長期關注出海新增量;影視方面,監(jiān)管重塑競爭價值鏈,成本下降或者利于平臺方。今年以來在片酬、稅收等方面監(jiān)管趨嚴后,小公司抗風險能力更弱,龍頭估值則產(chǎn)生溢價。這一輪監(jiān)管效果仍需要時間傳導驗證,要素成本總體下降,但下游平臺方在產(chǎn)業(yè)鏈的參與度與定價權均有望持續(xù)增強;圖書和版權方面,民營出版進入新階段,版權正版化加速。教育出版估值處于底部,后續(xù)增長主要系在校學生數(shù)回暖和紙價上行驅動漲價。而紙質圖書全球性回暖,稀缺和頭部版權公司(圖片、圖書IP等)均有望受益于正版化進程。

銀行方面,券商觀點主要認為2019年銀行業(yè)營收和凈利潤增速均將保持平穩(wěn)或有所放緩,應具體關注個股分化行情。

申萬宏源證券表示,預計2019年上市銀行資產(chǎn)質量整體承壓但風險可控,個股之間將明顯分化。盡管不良、息差等基本面指標趨弱,但依然不改全行業(yè)利潤整體增長趨勢,且在資本壓力下四大行需維持較快利潤增速,錨定全行業(yè)業(yè)績增速中樞,疊加托底政策效果逐步顯現(xiàn),依然看好2019年銀行板塊的確定性價值。當前銀行整體市凈率僅0.77倍,維持“龍頭搭臺、拐點唱戲”的選股策略,重申“財務余量”的輔助維度,拐點首選上海銀行、平安銀行、常熟銀行;龍頭銀行推薦招商銀行(港股03968)、農業(yè)銀行(港股01288)、建設銀行(港股00939)和寧波銀行等。

安信證券則提出,2019年銀行板塊股價或呈現(xiàn)“先淡后濃”格局。2019年上半年是預期不明朗的“驗證階段”,從宏觀經(jīng)濟表現(xiàn),到支持民企的政策成效,再到銀行微觀的不良演化均存在不確定性,銀行股的表現(xiàn)可能傾向于“隨波逐流”。對2019年下半年的板塊行情比上半年更加樂觀些,主要邏輯在于不確定性降低,在此前提下,銀行業(yè)績相對穩(wěn)健、外資較為偏好等存量邏輯可能占據(jù)主導。重點推薦:平安銀行、工商銀行(港股01398)。(王 珂)

A股整體估值處于歷史底部

110只潛力股受到逾5家券商機構聯(lián)袂推薦

2018年收官在即,全年A股調整力度超出市場預期,年內滬指累計跌幅逾20%,截至上周五,最新動態(tài)市盈率為13.62倍,當前A股估值處于歷史底部區(qū)域,具有較高的吸引力。展望2019年,機構普遍預計明年以結構性行情為主,價值成長股為代表的中小創(chuàng)品種以及績優(yōu)藍籌股受到機構投資者的一致追捧,尤其是具有業(yè)績支撐的績優(yōu)龍頭股投資機會受認可度較高。

數(shù)據(jù)統(tǒng)計發(fā)現(xiàn),近30日內,有924只個股獲得券商機構給予“買入”或“增持”等看好評級,其中,機構看好評級家數(shù)達到或超過5家的個股共有110只,中小創(chuàng)個股數(shù)量達50只,占比逾四成;滬市個股數(shù)量有50只,深市主板個股有10只。具體來看,中國國旅(16家)、顧家家居(16家)、永輝超市(15家)、萬達電影(15家)和樂普醫(yī)療(15家)等5只個股近期機構看好評級家數(shù)均在15家及以上,上汽集團(14家)、華東醫(yī)藥(12家)、國電南瑞(11家)、烽火通信(11家)、中國建筑(11家)、家家悅(11家)、格力電器(11家)、比亞迪(11家)、首旅酒店(10家)、美年健康(10家)和銀輪股份(10家)等個股也均受到10家及以上機構聯(lián)袂推薦,另外,包括瀚藍環(huán)境、錦江股份、廣汽集團(港股02238)、萬科A、華測檢測、寧德時代、保利地產(chǎn)、貴州茅臺等在內的94只個股也被機構集中推薦,機構看好評級家數(shù)均逾5家。

良好的業(yè)績表現(xiàn)或成為券商機構對上述標的看好后市機會的重要原因。統(tǒng)計顯示,上述110家公司中,今年前三季度凈利潤實現(xiàn)同比增長的公司達到95家,占比86.36%。其中,華電國際、青松股份、中南建設、華魯恒升、中航沈飛、新奧股份、科倫藥業(yè)、恒立液壓、中科曙光、國禎環(huán)保、招商蛇口、巨化股份等12家公司今年三季報凈利潤均實現(xiàn)同比增長超100%,上述公司大部分都是中小創(chuàng)公司以及績優(yōu)藍籌公司,顯示出較高的成長能力。

此外,年報業(yè)績預告方面,上述110家公司中,已有36家公司率先披露年報業(yè)績預告,業(yè)績預喜公司家數(shù)達32家,占比逾九成。其中,青松股份(339.86%)、恩捷股份(238.56%)、歐菲科技(150%)和光華科技(110%)等4家公司均預計2018年全年凈利潤同比翻番,科倫藥業(yè)、邁瑞醫(yī)療、美年健康、中南建設、巨化股份、華帝股份、金風科技(港股02208)等公司2018年全年凈利潤均有望實現(xiàn)同比增長達到或超過50%。

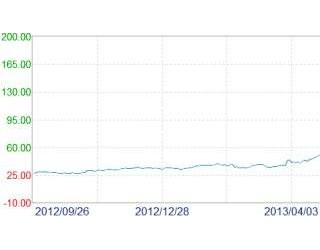

對于青松股份,公司合成樟腦產(chǎn)量連續(xù)多年位居全國第一,同時也是全球最大的合成樟腦生產(chǎn)商。隨著公司產(chǎn)銷規(guī)模的不斷擴大,公司在松節(jié)油深加工行業(yè)的行業(yè)地位將日益穩(wěn)固和提高,公司的市場競爭優(yōu)勢將會進一步凸顯出來,公司的原材料控制能力和市場定價主動權將進一步得到提升。公司預計2018年全年歸屬于上市公司股東的凈利潤與上年同期相比變動值為:30200萬元至32200萬元,與上年同期相比變動幅度:318.75%至339.86%。業(yè)績變動原因:主要系公司產(chǎn)品銷售價格與上年同期相比大幅上漲,銷售收入大幅提高,毛利率增加,從而實現(xiàn)凈利潤大幅增長。

對于該股的后市機會,近30日內獲得6家券商機構給予“買入”或“增持”等看好評級,其中,國海證券表示,合成樟腦行業(yè)目前處于高景氣度,公司2018年前三季度盈利大幅度增長,預計隨著合成樟腦、冰片的價格持續(xù)在高位,以及公司新項目的逐步達產(chǎn)釋放,公司盈利將持續(xù)增長。出于財務審慎的原則,暫不考慮收購諾斯貝爾對公司業(yè)績的影響,預計公司2018年-2020年每股收益分別為1.05元、1.33元和1.64元,對應當前股價的估值分別為11.58倍、9.12倍和7.40倍,維持“買入”評級。

估值方面,上述110只個股中,有47只個股最新動態(tài)市盈率低于20倍,占比逾四成。其中,包括南鋼股份(3.33倍)、寶鋼股份(6.63倍)、萬華化學(6.91倍)、華魯恒升(7.23倍)、中國建筑(7.24倍)和上汽集團(7.71倍)等在內的15只個股最新動態(tài)市盈率均不足10倍,具有較高的安全邊際和投資潛力,估值優(yōu)勢較為明顯。

綜合來看,市場人士普遍認為,經(jīng)濟增速放緩資本市場政策轉暖,2018年年底一系列政策將會為2019年的資本市場帶來新投資者、新市場、新工具和新制度,這些制度有利于疏導資金流入資本市場,同時有利于市場風險偏好的提升。根據(jù)歷史經(jīng)驗和邏輯推理,政策確定性、空間確定性取代業(yè)績確定性成為投資的重要理由,以TMT行業(yè)為代表的偏中小盤風格有望占優(yōu),同時預期政策放松的地產(chǎn)和基建也有望表現(xiàn)較好。如果社融增速大幅回升會終結這種風格,市場將會重新回到業(yè)績驅動的邏輯,利好周期、消費等領域績優(yōu)龍頭標的。

京公網(wǎng)安備 11010802025919

京公網(wǎng)安備 11010802025919