4月28日消息:投資要點

普天并表+項目推進順利=收入大幅增長。公司2014年實現營業收入16.26億元,同比增長117.67%,收入大幅增長主要源自于普天園林并表,剔除普天園林因素,母公司營業收入為10.81億元,同比增長46%。分公司來看,2014年母公司、子公司分別實現收入10.81億元、5.45億元,母公司收入同比增長45.67%,子公司收入較上年同期完全是新的增量,主要源于普天園林的并表。

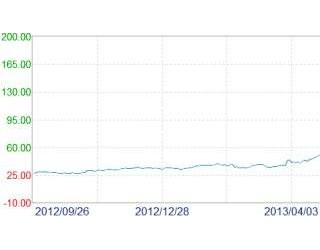

公司2014年實現綜合毛利率31.17%,較去年同期下降5.82個百分點,實現凈利率10.26%,較去年同期下降3.67%(圖2),主要受到并表普天園林的地產園林業務毛利率較低的影響。

公司2015年1季度盈利能力有所下滑,實現綜合毛利率33.81%,較去年同期下滑0.38%,實現凈利率11.99%,較去年同期下滑2.02%,凈利率較大的下滑幅度主要來自于資產減值損失占比的提升。

公司2014年期間費用占比為10.79%,較去年同期下降0.25%(圖3)。1)公司2014年管理費用占比為6.07%,較去年同期下降2.12%,公司控制費用效果明顯;2)財務費用占比為3.08%,較去年同期提升1.72%,財務費用大幅度提升的主要原因在于公司在期內對金融機構貸款增加及發行短融;3)銷售費用占比為1.64%,較去年提升0.15%。

盈利預測、估值和評級。我們預計公司2015-2017年EPS為0.48元、0.58元、0.69元,對應PE分別為49倍、41倍、35倍。維持公司“增持”評級。

(來源:興業證券)

京公網安備 11010802025919

京公網安備 11010802025919